Emotionaler Kreislauf

Von Euphorie bis Verzweiflung, es ist kein Fluch

Autor: Leon L. Bensch

zuletzt aktualisiert am 06. November 2022

An der Börse beginnen Anleger*innen optimistisch in Zukunft zu schauen und kaufen Aktien oder Fonds oder ETFs. Die Aufregung steigt, denn die ersten Kursbewegungen nach oben oder unten sind spannend. Je es besser es läuft, um so eher sind Anleger*innen geneigt, mehr Geld zu investieren. Sie fangen unter Umständen an auf höhere Kurse zu wetten, was nervlich herausfordernd ist. Wenn die Kurse neue Höchststände erreichen, schlägt der Nervenkitzel in Euphorie um und Anleger*innen geben ihre letzten zur Verfügung stehenden finanziellen Mittel in den Markt und hoffen auf noch höhere Kurse. Wenn alles Geld aller Marktteilnehmer investiert ist, wer soll die noch höheren Preise bezahlen?

Es folgt eine Trendwende und die Kurse beginnen zu fallen. Anleger*innen sehen ängstlich zu, wie ihre Buchgewinne dahinschmelzen. Doch sie verleugnen die Realität und reden sich ein, dass alles halb so schlimm wird, denn dieses Mal ist es anders: die Kurse werden bestimmt bald wieder steigen. Trifft das nicht ein, werden aus Furcht vor weiteren Verlusten die ersten Aktien und Fondsanteile verkauft. Damit beginnt sich der Abwärtstrend zu verselbständigen. Aus Verzweiflung heraus verkaufen plötzlich viele Anleger*innen auf einmal ihre Aktien, um der Panik zuvorzukommen, aber genau dieses Verhalten mündet in allgemeine Panik. Wenn die Anlegerstimmung im Keller ist, gehen die Kurse in den Sinkflug über, rationale Reaktionen sind angesichts des Kursverfalls nicht mehr möglich. Die letzten, die ihre Aktien mit großen Verlusten verkaufen, haben kapituliert und sehen auf lange Zeit kein Licht mehr am Ende des Tunnels, denn sie glauben, dass die Aktienkurse nie wieder steigen werden. Der Markt liegt am Boden, die Anleger*innen kehren niedergeschlagen dem Aktienmarkt den Rücken zu. Es dauert, bis die depressive Phase überwunden ist. Doch danach keimt Hoffnung auf.

Der rationale Anleger

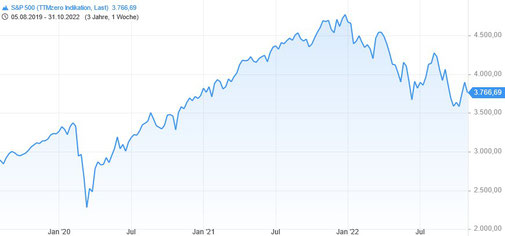

Chart des S&P 500 am 04.11.2022. Nach dem schnellsten Crash in der Geschichte des S&P 500 erholte sich der Aktienmarkt innerhalb kürzester Zeit und

erzielte im Januar 2022 ein neues Allzeithoch, bevor er in einen Bärenmarkt überging.

Sehr eindrücklich ließ sich dieser Kreislauf in der jüngeren Vergangenheit der Börsenhistorie nach dem Corona-Crash beobachten. Nach dem schnellsten Kurssturz in der Geschichte des S&P 500 im Februar 2020 hofften die Anleger auf eine schnelle Überwindung der Krise. Die Entwicklung von Impfstoffen in Hochgeschwindigkeit war einer der Auslöser für die nicht enden wollende Rallye. Ebenso die überproportionale Gewichtung von Krisengewinnern ließ die Kurse förmlich explodieren. Hinzukamen Millionen von Börsenneulingen, die in die laufende Rallye, aus Angst etwas zu verpassen (fear of missing out), viel zu spät einstiegen, als die größten Kursgewinne bereits erzielt worden waren. Als die meisten Unternehmen im S&P 500 mit ihren All-Time-Highs maßlos überbewertet waren, fehlte nur noch der zündende Funke, um den Markt kippen zu lassen. Mit dem Überfall Russlands auf die Ukraine brachen die Aktienkurse massiv ein.

Dass Menschen emotional handelnde Individuen sind ist ein Gesetz der Natur. Jede Entscheidung, und sei sie noch so akribisch, analytisch aufbereitet, beinhaltet stets einen Schuss Emotionalität. Rein rationale Entscheidungen treffen nur Computer und computergesteuerte Handelssysteme. Dennoch empfehlen Börsenexperten allen Anlegern, die sich mit Vermögensaufbau beschäftigen, gerade an der Börse möglichst rational zu handeln, also jede Emotion auszuschalten. Der Grund ist simpel: emotionale Entscheidungen an der Börse führen zu Fehlern. Typische Fehler sind zu frühe Verkäufe, die glücklicherweise keine Verluste mit sich bringen. Fehler, die sich negativ auf die Rendite auswirken, sind Verkäufe aus Angst vor Verlusten oder in Panik. Oft führen Verkäufe mit hohen Verlusten zu Aktienverdrossenheit, was wiederrum dem eigenen Vermögensaufbau mit Aktien, Fonds oder ETFS im Wege steht. Wem es gelingt, möglichst rational zu handeln, was bereits für die Auswahl der richtigen Aktien gilt, gerät gar nicht erst in den oben beschriebenen Kreislauf hinein. Anleger*innen, die wissen, dass sie gute Investments getätigt haben, zweifeln auch nicht daran, wenn es mal wieder an der Börse bergab geht.

Autor: Leon L. Bensch ☆ für aktien-buddy.de

☆ erstmals veröffentlicht am 06. November 2022

Lust auf mehr? Lass Dir die besten Storys und News von mir jede Woche in deinen Posteingang liefern. Melde Dich hier für meinen Newsletter an!

Kontakt & Infos

Letzte Artikel

20. Mai 2024. Alle Zeichen auf Rezession

27. August 2023. Finger weg von diesen Aktien

30. Juli 2023. Rente außer Kontrolle

22. Juli 2023. Der ideale Kaufzeitpunkt für Aktien

28. Juni 2023. Medifast: Abnehmen mit System

18. Mai 2023. Domino´s: Pizza braucht keine KI

Meine Mission

Diese Website ist ein Info-Blog für Wissen rund um die Themen Finanzen, Vorsorge, Geldanlage, Vermögensaufbau an den

Kapitalmärken mit Aktien, ETFs und Fonds. Informationen stehen in Form von E-Books, Online-Kursen, Videos, Podcasts kostenlos und kostenpflichtig zum Download bereit.